Сбер прогнозирует, что через 2-3 года после введения цифрового рубля произойдет значительный отток банков страны до 4 трлн рублей.

Контролируемый государством коммерческий банк Сбербанк выразил опасения, что планы Центрального банка России по поводу «цифрового рубля» негативно скажутся на ликвидности в стране.

Центральный банк ускорил свои планы по внедрению цифровой валюты центрального банка (CBDC), пилотный проект намечен на следующий год ‒ вероятно, в ответ на успехи Китая в его проекте цифрового юаня и собственные усилия Европейского союза в области цифрового евро.

Сбербанк оттолкнул тот факт, что Центральный банк явно поддерживает две модели CBDC, обе из которых, по его мнению, будут невыгодны для коммерческих банков и других субъектов финансового сектора.

Заместитель председателя банка Анатолий Попов заявил, что, по его оценке, через три года фиатные деньги на сумму 28–56 млрд долларов США могут быть конвертированы в цифровую валюту.

Модели Цифрового рубля

- Регулирующие органы будут управлять кошельками клиентов на платформе CBDC, управляемой Центральным банком, а банки и другие финансовые организации будут выступать в роли «простых посредников», помогая своим клиентам делать немного больше, чем открывать кошельки и использовать их для проведения расчетов;

- Центральный банк будет создавать кошельки для коммерческих банков, которые затем будут передаваться клиенту без указания того, кто размещает кошелек ‒ коммерческий банк или Центральный банк.

Попов утверждает, что обсуждаемые в настоящее время модели выпуска CBDC имеют ряд серьезных недостатков. Они ограничивают, в том числе, деятельность коммерческих банков. «Наше беспокойство ‒ как финансовое учреждение ‒ заключается в том, чтобы ликвидность была переведена в Центральный банк», ‒ добавил он.

В случае, если прогнозы на 28–56 млрд долларов сбудется, то эти средства «больше не будут доступны для кредитования, что в конечном итоге приведет к нехватке ликвидности», ‒ подчеркнул Попов.

Он также отметил, что это, в свою очередь, может ударить по карману и клиентам: «В результате падения ликвидности может произойти повышение ставок».

Разница систем безналичной оплаты

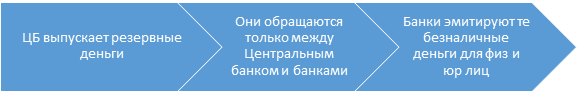

Начальник аналитического управления Банка корпоративного финансирования, Максим Осадчий напоминает нынешнюю схему безналичных расчетов:

«Теперь уже Центральный банк в состоянии сам полностью управлять этим процессом обращения безналичных. Но для этого, конечно, необходима та самая цифровая валюта. Введение цифровой валюты приводит к тому, что банки устраняются из процесса безналичных платежей», ‒ добавил он.

Переводы играют немало важную роль в качестве банковских заработков и если цифровой рубль будет действительно внедрен массово, то банки недополучат комиссионные. Озабоченность Сбера в том, что в дальнейшем доходы банков сократятся.

Сокращение доходов банка приведут к уменьшению количества выдачи кредитов, ввиду того, что стоимость займов повыситься. Следовательно, это прямой удар также по потребителям, которым будет уже затруднительно занимать деньги у банков.

Владислав Мартынов, вице-президент Российской ассоциации криптовалют и блокчейна (РАКИБ) считает, что ответственность за обслуживание и размещение цифровых рублевых кошельков граждан должны быть возложены на коммерческие банки, а не на сам Центральный банк.

«В частности, коммерческие банки должны нести ответственность за открытие и поддержание цифровых кошельков своих клиентов. В противном случае высок риск оттока денежных средств из коммерческих банков на счета в Центральном банке. Это уменьшит способность банков кредитовать предприятия. Это лишит их основных источников дохода. Малый и средний бизнес пострадает без возможности получать ссуды и финансирование, которое помогает им развиваться», ‒ сказал он.

И Мартынов добавил, что крипто-и блокчейн-технологии вполне могут сочетаться с планами Центрального банка по выпуску цифровых валют, чтобы помочь коммерческим банкам исследовать новые направления бизнеса.

Он утверждает, что коммерческим банкам должна быть предоставлена возможность токенизации, то есть создания цифровых финансовых активов для своей кредитной деятельности и использования токенов по прямому назначению и, в частности, в смарт – контрактах.

Цифровой закон

Президент России Владимир Путин подписал указ, который требует от всех государственных должностных лиц раскрывать информацию о своих активах в цифровой валюте. Должностные лица должны указать цифровые валюты, принадлежащие их супругам и детям, и отчитаться до 30 июня 2021 года.

Генеральный прокурор России Игорь Краснов объявил о новой директиве в октябре. Как сообщает CoinGeek, Краснов объявил, что это поможет правительству обуздать коррупцию на государственной службе. Директива была издана более чем через два года после того, как Краснов сказал государственным чиновникам, что им не нужно сообщать о своих цифровых валютах, поскольку закон не признает их законными способами оплаты.

Постановление требует от чиновников сообщать, какими цифровыми активами они владеют, где они их приобрели и в каком количестве. Это включает все цифровые валюты, цифровые ценные бумаги и служебные токены. Россияне, подающие заявку на государственные должности, также должны будут заявить о своем владении во время подачи заявления.

Указ является последним из серии шагов правительства России по обузданию индустрии цифровых валют. В октябре Банк России опубликовал предложения, которые включали установление лимита на количество цифровых валют, которые можно купить.

Неквалифицированные инвесторы смогут покупать цифровые валюты на сумму не более 600 000 рублей (7700 долларов США) в год. Для квалифицированных инвесторов этот предел намного выше. Квалифицированные инвесторы должны иметь чистую стоимость более 77 000 долларов США, иметь ученую степень по экономике или иметь как минимум двухлетний опыт работы в сфере финансовых услуг.

Предложения также налагают на эмитентов токенов те же правила, которые регулируют поставщиков финансовых услуг.

Налогообложение цифровой валюты ‒ еще одна область, которую правительство пытается опередить. В октябре Министерство финансов предложило, чтобы любой резидент, имеющий цифровую валюту на сумму более 1300 долларов, должен отчитываться о своих налогах. За нарушение этого правила взимается комиссия в размере 30% от полученной суммы, но не менее 650 долларов.

Всего через месяц министерство увеличило этот лимит до 7 800 долларов.

Неуплата налога на цифровую валюту в течение трех лет подряд карается тюремным заключением на срок от шести месяцев до трех лет, в зависимости от стоимости тайника цифровой валюты.

Комментарии от редакции

- В отличие от независимых криптовалют, таких как биткойн, цифровая валюта центрального банка (CBDC) имеет высокие шансы на принятие на национальном уровне именно потому, что она будет выпущена денежно-кредитным органом страны, ее стоимость будет поддерживаться государственным указом, а ее использование поощряется государственной политикой.

- CBDC в определенных отношениях упростят регулирующим органам борьбу с отмыванием денег, а ключевые технические аспекты CBDC будут препятствовать некоторым традиционным незаконным финансовым методам.

- Предвидя новые уровни финансовых преступлений, ЦБ необходимо в сотрудничестве с частным сектором использовать меры политики, адаптированные к цифровым инновациям, и смягчать неизбежное незаконное поведение, которое затронет платформы CBDC.

- Внедрение цифрового рубля повлияет на доходы банков страны за счет недополучения комиссионных и приведет к сокращению взятия кредита.

Новостистрахования.рф ©

Источники: bfm.ru, explica.co, cryptonews.com, ihodl.com, cryptonews.com, coingeek.com